Performance 2016 des gestions pilotées en assurance-vie

Face au déclin du rendement des Fonds Euros, afin de dynamiser son capital, souscrire à une offre de gestion profilée peut être une idée intéressante.

Quelle est la performance 2016 des gestions pilotées sur les principaux contrats d’assurance-vie ? Comment choisir la meilleure gestion déléguée sous mandat ?

Le fonctionnement d’une gestion pilotée

Choisir une gestion active et profilée sous mandat, sur un contrat d’assurance-vie, c’est confier à une société de gestion (en intégralité) le pilotage de son épargne.

Sur les contrats Internet en ligne, sans frais de versement, les sociétés de management les plus répandues, proposant un mandat de gestion sur un contrat d’assurance-vie, sont les suivantes : Carmignac, Edmond de Rothschild, Lazard Frères, Amundi, Swiss Life, Morningstar, Yomoni, WeSave, Advize, Marie-Quantier, etc.

Les contrats d’assurance-vie les plus complets (voir cet article) proposent presque toujours (en option) un mandat de gestion pilotée…

Choisir un profil de risque (gestion profilée)

A la souscription du mandat de gestion, ces sociétés vous demandent de choisir un profil de risque. Le risque est toujours défini par la part du capital investie en fonds en actions, et parfois par la volatilité moyenne (c’est-à-dire les variations à la hausse et à la baisse du capital, au fil du temps) prévue sur le capital. Ainsi, généralement, vous devez choisir entre ces profils de risque :

- Défensif ou prudent (proportion d’actions faible, part importante du Fonds Euros)

- Modéré ou équilibré (répartition plus ou moins équitable entre actions et Fonds Euros)

- Dynamique (part des actions plus importante)

- Offensif, agressif ou audacieux (placement [quasi]-intégral en actions)

Des arbitrages automatisés (gestion déléguée)

Dans ce cas, vous déléguez à ces sociétés le pouvoir de réaliser, sur votre contrat, les arbitrages de manière automatisée. Ces arbitrages sont réalisés en fonction de l’évolution des marchés boursiers, avec l’idée de saisir leurs opportunités, en investissant sur les secteurs (d’activité, géographiques…) les plus porteurs, les plus dynamiques du moment. Avec ces mandats de gestion, ces sociétés appliquent donc une gestion active.

Quand choisir une gestion sous mandat ?

Un mandat de gestion peut convenir à un investisseur, qui :

- Souhaite dynamiser son épargne, sans vraiment s’en préoccuper

- Souhaite augmenter la rentabilité du contrat, face au déclin de celle des Fonds Euros

- Ne possède ni le temps ni l’envie de s’en occuper

- Ne pense pas avoir les compétences pour décider seul des arbitrages à réaliser

- Souhaite diversifier les Unités de Compte sur son contrat

Caractéristiques des gestions pilotées sous mandat

Les gestions pilotées ont été largement démocratisées depuis l’apparition des contrats d’assurance-vie en ligne, et encore davantage, récemment, avec l’apparition des robot-advisors (comme Yomoni, Marie-Quantier, WeSave ou Advize) utilisant exclusivement des Trackers ETF.

De même, les conditions d’accès ont été simplifiées (réduction, par exemple, du capital minimum rendant cette offre de gestion pilotée accessible).

Vous trouverez les informations essentielles (supports disponibles, frais de gestion…) pour chacune des gestion pilotées. J’ai ajouté un élément sur lequel les gestionnaires communiquent très peu : les frais de gestion prélevés sur les supports utilisés (OPCVM ou ETF) pour ces gestions pilotées. Cet élément est essentiel (pour en juger, vous pouvez lire cet article présentant les frais des OPCVM) !

Ces frais sont prélevés annuellement par les sociétés de gestion (en plus des frais de gestion). Des frais de ce type élevés impactent la performance 2016 des gestions pilotées. Ici, le calcul réalisé présente la moyenne des frais de gestion (une moyenne basique et rapide à calculer). Sachez, néanmoins, que, dans la réalité, ces frais sont encore supérieurs si l’on calcule les frais courants (intégrant parfois des commissions de superformance, etc) !

Cet article vous permettra peut-être de choisir un contrat, à la vue de la performance 2016 des gestions pilotées, proposées par les principaux courtiers Internet…

Boursorama Vie

Mandat de gestion géré par Edmond de Rothschild

Lancement : octobre 2009.

Accessible à partir de 1 000 euros.

Choix possible entre 4 profils.

Supports : 97 OPCVM, aucun Tracker (ETF)

Frais de mandat : gratuits.

Frais de gestion des UC : 0,75%

Frais de gestion du Fonds Euros : 0,75% (Generali Eurossima)

Frais de gestion moyens (au 31.12.2014) des OPCVM :

- Mandat défensif : 1.59 %

- Mandat équilibré : 1.67 %

- Mandat dynamique : 1.68 %

- Mandat offensif : 1.72 %

ING Direct Vie

Mandat de gestion géré par Rothschild & Co

Lancement : octobre 2007.

Accessible à partir de 1 000 euros.

Choix possible entre 4 profils.

Supports : 88 OPCVM, aucun Tracker (ETF).

Frais de mandat : 0.10%.

Frais de gestion des UC : 0,85%

Frais de gestion du Fonds Euros : 0,75% (Eurossima)

Frais de gestion moyens sur les OPCVM du contrat : 1.69%

Altaprofits Digital Vie

Mandat de gestion géré par Lazard Frères Gestion

Lancement : décembre 2014.

Accessible à partir de 5 000 euros.

Choix possible entre 4 profils.

Supports : 312 OPCVM, 46 Trackers (ETF).

Frais de mandat : 0.24%.

Frais de gestion des UC : 0,60%

Frais de gestion du Fonds Euros : 0.60% (Suravenir Rendement).

Frais de gestion moyens (fin 2016) des OPCVM : entre 1,49% (mandat équilibre) et 1.72% (mandat dynamique et offensif)

BforBank Vie

Mandat de gestion géré par Amundi

Lancement : août 2015.

Accessible à partir de 5 000 euros.

Choix possible entre 4 profils.

Supports : 82 OPCVM, aucun Tracker (ETF).

Frais de mandat : 0,10%

Frais de gestion des UC : 0,85%

Frais de gestion du Fonds Euros : 0.60% (Spirica)

Frais de gestion moyens : ??

Fortuneo Vie

Mandat de gestion confié à DNCA, Allianz, Federal Finance (selon le profil).

Lancement : 2011.

Accessible à partir de 1 000 euros.

Choix possible entre 3 profils.

Supports : 238 OPCVM, aucun Tracker (ETF).

Frais de mandat : 0,10%

Frais de gestion des UC : 0,75%

Frais de gestion du Fonds Euros : 0.60% (Suravenir)

Frais de gestion moyens : ??

Advize Ma sentinelle Vie

Mandat de gestion géré par Morningstar.

Lancement : 2011.

Accessible partir de 1 000 euros.

Choix possible entre 5 profils.

Supports : 62 OPCVM, 4 Trackers (ETF).

Frais de mandat : 0,10%

Frais de gestion des UC : 0,75%

Frais de gestion sur Fonds Euros : 0.75% (Generali Eurossima).

Frais de gestion moyens : ??

WeSave Patrimoine

Mandat de gestion géré par WeSave.

Lancement : 2016.

Accessible à partir de 10 000 euros.

Choix possible entre 10 profils.

Supports : 79 Trackers (ETF).

Frais de mandat : 0,70%

Frais de gestion des UC : 0,60%

Frais de gestion du Fonds Euros : 0.60% (Suravenir Rendement)

Frais courants moyens : 0.30% au maximum

Altaprofits Vie

Mandat de gestion géré par Lazard Frères Gestion.

Lancement : août 2006.

Accessible à partir de 300 euros.

Choix possible entre 10 profils.

Supports : 355 OPCVM, aucun Tracker (ETF).

Frais de mandat : gratuits.

Frais de gestion des UC : 0,84%

Frais de gestion du Fonds Euros : 0.75% (Generali Eurossima).

Frais de gestion moyens (au 31.12.2015) des OPCVM :

- Mandat défensif : 0.93 %

- Mandat équilibré : 1.21 %

- Mandat dynamique : 1.37 %

- Mandat offensif : 1.35 %

Altaprofits Titres@Vie

Mandat de gestion géré par Lazard Frères Gestion.

Lancement : octobre 2010.

Accessible à partir de 5 000 euros.

Un profil unique : carte blanche (100% OPCVM).

Supports : 285 OPCVM, aucun Tracker (ETF).

Frais de mandat : 0.24%.

Frais de gestion des UC : 0,60%

Frais de gestion du Fonds Euros : 0.60% (Swiss Life).

Frais de gestion moyens (au 31.12.2016) des OPCVM : 1.71%

Patrimea Premium

Mandat de gestion géré par Fundesys.

Lancement : janvier 2010.

Accessible à partir de 50 000 euros.

Profil unique : gestion flexible (100% OPCVM, dont 0 à 50% en actions).

Supports : 169 OPCVM, 43 Trackers (ETF)

Frais de mandat : 0.40%

Commission de surperformance : 0.20% au-delà de 4%.

Frais de gestion des UC : 0,72%

Fonds de gestion du Fonds Euros : 0.72% (Oradea).

Frais de gestion moyens : ??

Placement-direct.fr Darjeeling

Mandat de gestion géré par Swiis Life Gestion privée.

Lancement : 2011.

Accessible à partir de 1 000 euros.

Choix possible entre 11 profils.

Liste des supports : 800 OPCVM, 48 Trackers (ETF).

Frais de mandat : 0,40%

Frais de gestion des UC : 0,60%

Frais de gestion du Fonds Euros : 0.60% (Swiss Life)

Frais de gestion moyens : ??

Linxea Avenir

Mandat de gestion géré par Morningstar.

Lancement : janvier 2015.

Accessible à partir de 1 000 euros.

Choix possible entre 4 profils.

Supports : 485 OPCVM, 53 Trackers (ETF).

Frais de mandat : 0,20%

Frais de gestion des UC : 0,60%

Frais de gestion du Fonds Euros : 0.60% (Suravenir Rendement)

Frais de gestion moyens : ??

Yomoni Vie

Mandat de gestion géré par Yomoni.

Lancement : septembre 2015.

Accessible à partir de 1 000 euros.

Choix possible entre 10 profils.

Supports : 83 Trackers (ETF).

Frais de mandat : 0,70%

Frais de gestion des UC : 0,60%

Frais de gestion du Fonds Euros : 0.60% (Suravenir Rendement)

Frais courants moyens : 0.30% au maximum

Marie-Quantier I

Mandat de gestion géré par Marie-Quantier.

Lancement : 2016.

Accessible à partir de 1 000 euros.

Profil de risque établi lors de la souscription.

Supports : 28 OPCVM, 35 Trackers (ETF).

Frais de mandat : 2,90 € / trimestre + 5% des gains

Frais de gestion des UC : 0,60%

Frais de gestion du Fonds Euros : 0.60% (Suravenir Rendement)

Frais d’entrée et sortie sur ETF : 0.10%

Frais courants moyens sur ETF : 0.30%

Comparaison des résultats 2016

Afin de permettre une comparaison optimale de la performance 2016 des gestions pilotées sur ces contrats d’assurance-vie, les résultats ont été classés selon le profil de gestion (du mandat le plus prudent au mandat le plus offensif).

A noter que les résultats de WeSave ne concernent pas l’année 2016 en totalité, ils débutent au 19 février 2016, date à laquelle WeSave a obtenu les agréments de courtier en assurance et de CIF (Conseiller en Investissements Financiers).

De même, Boursorama a lancé un nouveau profil, un mandat de gestion nommé « Réactif », le 19 janvier 2016. La performance à 1 an du profil Boursorama Vie Réactif (12,81%) correspond à la période du 19 janvier 2016 au 19 janvier 2017. On ne peut donc comparer objectivement cette performance (ainsi que celle de WeSave) aux autres…

Comme il est indispensable d’avoir des « étalons » pour pouvoir mettre en perspective la performance 2016 des gestions pilotées, vous trouverez aussi les résultats sur l’année 2016 :

- d’un Tracker World, le Lyxor MSCI World EUR (D) – Isin FR0010315770 (WLD)

- d’un OPCVM diversifié : Amiral Sextant Grand Large – Isin FR0010286013 (SGL)

Pour chaque profil, afin d’obtenir un étalon présentant un risque identique (avec un pourcentage d’actions identique), ce Tracker ou cet OPCVM a été mixé avec le rendement d’un fonds Euros « moyen » (2,40%).

Communication minimaliste chez Marie-Quantier

Concernant la Fintech Marie-Quantier, la performance 2016 a été calculée grâce au graphique de Track Record (voir ci-dessous) présenté sur leur site. Celui-ci intègre l’ensemble des conseils d’arbitrage, pour deux profils uniquement (modéré et dynamique), sans apport supplémentaire. Je tout simplement comparé la valeur des portefeuilles en début et en fin d’année et calculé la variation en %…

Comme la communication de Marie Quantier est minimaliste (arguant du fait que chaque portefeuille est différent, selon le profil de risque choisi par l’investisseur), il faut s’en contenter.

Une année 2016 avec 367 jours chez Boursorama

Communiqué de presse (parution en février 2017)

Début février 2017, Boursorama a officiellement communiqué sur la performance 2016 des gestions pilotées sur son contrat d’assurance-vie, gérées par Edmond de Rothschild A.M.

Par exemple, en mandat dynamique, selon ce communiqué de presse (voir la capture d’écran ci-dessous), la performance 2016 serait de 6,28%.

Rapport de gestion officiel EDR (version 1)

Les assurés Boursorama ont reçu, eux, un rapport de gestion personnalisé, selon le profil de mandat choisi. J’ai réussi à me procurer ce rapport en profil dynamique (la performance, affichée sur ce document officiel, s’arrête bien au 30.12.2016, ce qui me semble logique).

En mandat dynamique, sur le rapport de gestion des assurés (version 1), elle serait de 5,09%. On s’aperçoit donc que la performance 2016 n’est pas la même que sur le communiqué de presse. Une différence non-négligeable, de 1,19% apparait !

Ce petit détail est apparu (furtivement) sur quelques forums, sans réaction de la part de Boursorama.

Rapport de gestion officiel EDR (version 2)

Les assurés Boursorama ont ensuite reçu un autre rapport de gestion pour l’année 2016. Un assuré Boursorama m’a confié ce document, toujours en profil dynamique. En voilà, ci-dessous, une capture d’écran.

Nous pouvons constater que cette version 2 du rapport de gestion officiel d’Edmond de Rothschild A.M. a « rétabli » la performance 2016 du mandat dynamique à 6,28%.

Oui… mais, finalement, non, cette performance pour l’année 2016 s’arrête au 02 janvier 2017.

Boursorama semble avoir inventé l’année à 367 jours, pour calculer ses performances pour l’année 2016.

Sachant que l’indice MSCI World (auquel se compare Boursorama Vie) a gagné 0,90% sur cette journée du 02 janvier 2017, on comprend facilement pourquoi Boursorama a eu envie d’arrêter son calcul de performance au 02 janvier 2017, et non au 30 décembre 2016….

Boursorama : une performance 2016 qui s'arrête au 02.01.2017 ?

Pour parvenir, sur ses rapports de gestion officiels, à obtenir les performances affichées sur son communiqué de presse, Boursorama semble avoir inventé l’année à 367 jours ! Très original.

Honnêtement, que penser de cette communication hasardeuse, plus que difficile à suivre ? Est-il si important d’afficher des performances supérieures à celles des concurrents, en utilisant des moyens surprenants pour y parvenir ?

Chacun se fera sa propre opinion sur ce « tour de passe-passe ». Il n’est pas évident de se faire un avis fiable sur la performance 2016 des gestions pilotées, confiées à Edmond de Rothschild par Boursorama !

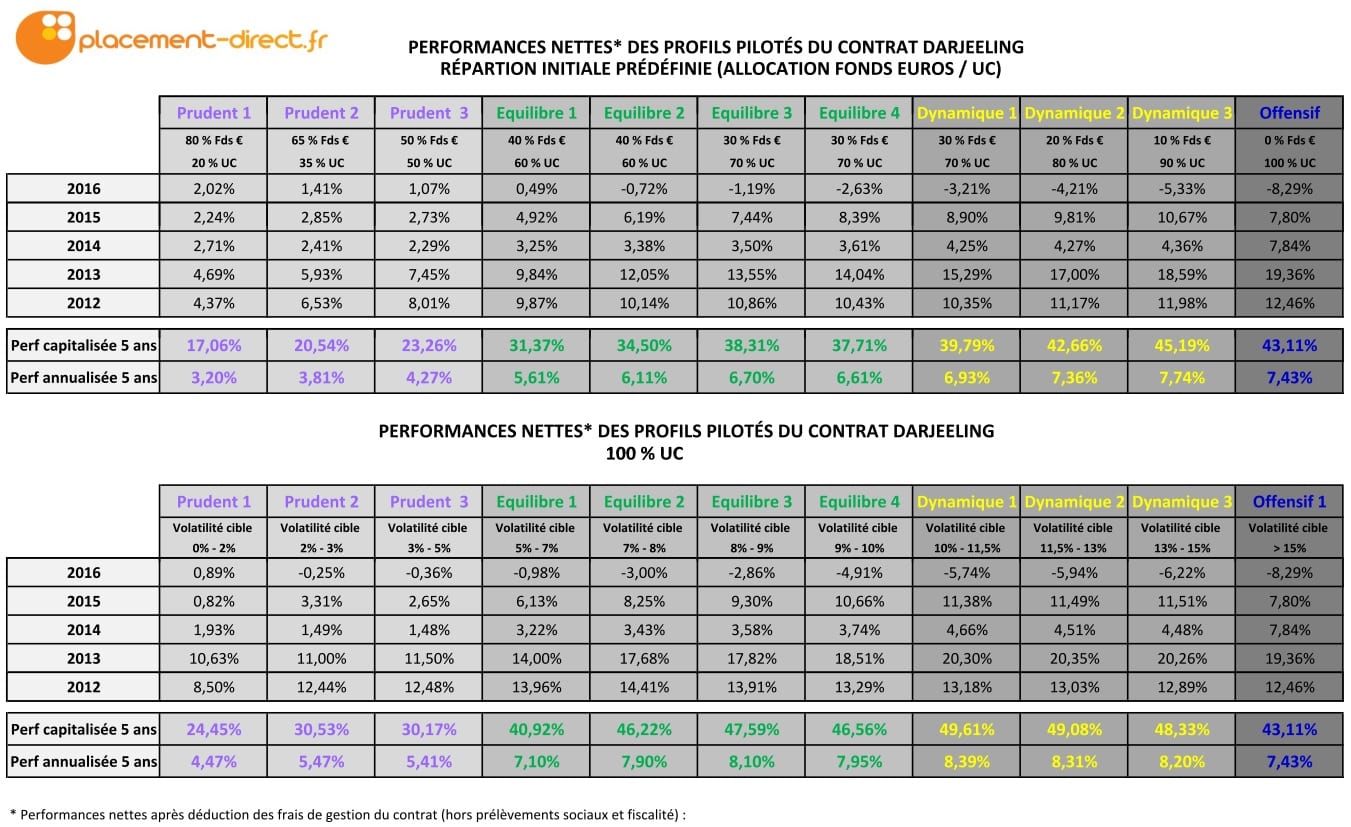

Placement-Direct.fr Darjeeling

Le site Placement-direct.fr a récemment communiqué les performances 2016 de son contrat phare Darjeeling, réputé pour le choix pléthorique en unités de compte, notamment en Trackers.

La liste complète des UC disponibles (au 1er avril 2017) se trouve ICI. Elle est constamment mise à jour, au gré de la validation de nouvelles UC par Placement-direct.fr.

Comme il est bien peu évident de trouver les performances annuelles du mandat de gestion confié à Swiss Life par Placement-direct.fr pour le contrat Darjeeling, voilà le récapitulatif complet.

Comme vous pouvez le constater, la performance 2016 des gestion pilotées du contrat Darjeeling sont en décalage marqué avec celle des autres courtiers. Sur les profils de gestion dynamiques ou offensif, les performances sont même (franchement) négatives.

De même, sur les années antérieures (2012 à 2015), le mandat de gestion géré par Swiss Life n’a quasiment jamais surperformé ceux de Boursorama et Altaprofits. Je vous invite à étudier cet article exposant les performances des gestions pilotées depuis 2007 (pour pouvoir les comparer).

Les mandats de gestion du contrat Fortuneo Vie

La performance 2016 des gestions pilotées chez Fortuneo ne sera pas être incluse dans ce comparatif, étant donné que l’offre de Fortuneo « nouvelle version » a été lancée en octobre 2016. En effet, l’objectif était de s’aligner avec les concurrents, et de permettre un accès plus facile à ces gestions pilotées (encours minimal à détenir sur le contrat diminué à 1000 euros, contre 30 000 euros sur « l’ancienne version »).

Il faudra donc attendre le comparatif 2017 pour se faire une idée sur les gestions pilotées proposées par Fortuneo.

Soit dit en passant… autant je conseille Fortuneo pour l’ouverture d’un compte bancaire en ligne, avec carte bancaire Mastercard Gold gratuite (voir par ailleurs cet article)… Autant son offre en assurance-vie, avec le contrat Fortuneo Vie, n’est pas des plus convaincantes (frais de gestion plus élevés que chez la concurrence – lire cet article -, offre très limitée en UC…). La gestion pilotée sera jugée ultérieurement.

Performances 2016 pour un profil PRUDENT ou DEFENSIF

MARIE QUANTIER – Prudent : ???

WESAVE – Profil 1 (45% Fds €, 55% UC risque faible – Réel : 13% d’actions) : 0,95 %

PLACEMENT-DIRECT Darjeeling – Prudent 2 (65% Fds €, 35% UC) : 1,41%

ING DIRECT VIE – Prudent (35% Fds €, actions 15-35%) : 1,68 %

PATRIMEA PREMIUM Flexible (actions 0 à 50%) : 1,70 %

ALTAPROFITS VIE – Risque 1 (actions 15% VAR. 0-30%) : 1,90 %

PLACEMENT-DIRECT Darjeeling – Prudent 1 (80% Fds €, 20% UC) : 2,02%

ALTAPROFITS VIE – Risque 2 (actions 22,5% VAR. 6-39%) : 2,24 %

ADVIZE – Prudent (49% Fds €, 51% Obligations) : 2,25 %

ADVIZE – Modéré (40% Fds €, 35% obligations, 25% actions) : 2,26 %

BFORBANK – Prudent (60% Obligations – 35% Fds € – 15% actions) : 2,48 %

ALTAPROFITS VIE – Risque 3 (actions 30% VAR. 12-48%) : 2,59 %

YOMONI – Profil 2 – Défensif B (maxi. 40% d’ETF risqués) : 2,60 %

WESAVE – Profil 2 (40% Fds €, 60% UC risque faible – Réel : 19% d’actions) : 2,62 %

LINXEA Avenir – Prudent (75% Fds €, 25% UC) : 2,71 %

YOMONI – Profil 3 – Equilibré A (maxi. 50% d’ETF risqués) : 3,10 %

Etalon – 10% SGL & 90% Fds Euros : 3,27 %

Etalon – 10% WLD & 90% Fds Euros : 3,39 %

YOMONI – Profil 4 – Equilibré B (maxi. 60% d’ETF risqués) : 3,40 %

WESAVE – Profil 3 (35% Fds €, 65% UC risque faible – Réel : 25% d’actions) : 3,91 %

BOURSORAMA VIE – Défensif (30% Fds € mini, Actions 45% maxi) : 4,12 %

Etalon – 20% SGL & 80% Fds Euros : 4,15 %

Etalon – 20% WLD & 80% Fds Euros : 4,38 %

WESAVE – Profil 4 (30% Fds €, 70% UC risque faible – Réel : 29% d’actions) : 4,52 %

Etalon – 30% SGL & 70% Fds Euros : 5,03 %

Etalon – 30% WLD & 70% Fds Euros : 5,37 %

Performances 2016 pour un profil EQUILIBRE

FORTUNEO Vie – Modéré (Fds € 60% – UC 40%) par Federal Finance : xxx

PLACEMENT-DIRECT Darjeeling – Equilibre 4 (30% Fds €, 70% UC, volatilité 9-10%) : – 2,63%

PLACEMENT-DIRECT Darjeeling – Equilibre 3 (30% Fds €, 70% UC, volatilité 8-9%) : – 1,19%

PLACEMENT-DIRECT Darjeeling – Equilibre 2 (40% Fds €, 60% UC, volatilité 7-8%) : – 0,72%

PLACEMENT-DIRECT Darjeeling – Equilibre 1 (40% Fds €, 60% UC, volatilité 5-7%) : 0,49%

PLACEMENT-DIRECT Darjeeling – Prudent 3 (50% Fds €, 50% UC) : 1,07%

BFORBANK – Equilibré (45% Obligations – 15% Fds € – 40% actions) : 2,08 %

ING DIRECT VIE – Equilibré (15% Fds €, actions 35-65%) : 2,23 %

MARIE QUANTIER – Modéré : 2,37 %

ALTAPROFITS VIE – Risque 4 (actions 40% VAR. 18-57%) : 2,88 %

LINXEA Avenir – Equilibré (50% Fds €, 50% UC) : 3,08 %

ALTAPROFITS VIE – Risque 5 (actions 50% VAR. 25-65%) : 3,12 %

ADVIZE – Equilibré (30% Fds €, 25% obligations, 45% actions) : 3,44 %

ALTAPROFITS Digital Vie – Equilibré (actions 30 à 70%) : 3,57 %

YOMONI – Profil 5 – Equilibré C (maxi. 70% d’ETF risqués) : 4,00 %

YOMONI – Profil 6 – Dynamique A (maxi. 80% d’ETF risqués) : 4,40 %

BOURSORAMA VIE – Equilibré (20% Fds € mini, Actions 30-70%) : 5,09 %

Etalon – 40% SGL & 60% Fds Euros : 5,90 %

Etalon – 40% WLD & 60% Fds Euros : 6,36 %

Etalon – 50% SGL & 50% Fds Euros : 6,78 %

Etalon – 50% WLD & 50% Fds Euros : 7,35 %

WESAVE – Profil 5 (25% Fds €, 75% UC, 50% risque faible – Réel : 35% d’actions) : 7,42 %

Etalon – 60% SGL & 40% Fds Euros : 7,66 %

Etalon – 60% WLD & 40% Fds Euros : 8,34 %

Performances 2016 pour un profil DYNAMIQUE

FORTUNEO Vie – Equilibre (Fds € 40% – UC 60%) par DNCA : xxx

PLACEMENT-DIRECT Darjeeling – Dynamique 2 (20% Fds €, 80% UC) : – 4,21%

PLACEMENT-DIRECT Darjeeling – Dynamique 1 (30% Fds €, 70% UC, volatilité 10-11%) : – 3,21%

BFORBANK – Dynamique (30% Obligations – 10% Fds € – 60% actions) : 1,55 %

MARIE QUANTIER – Dynamique : 2,61 %

ALTAPROFITS VIE – Risque 6 (actions 55% VAR. 31-74%) : 3,44 %

ING DIRECT VIE – Dynamique (5% Fds €, actions 55-95%) : 3,48 %

ALTAPROFITS VIE – Risque 7 (actions 60% VAR. 37-83%) : 3,69 %

ALTAPROFITS Digital Vie – Dynamique (actions 50 à 90%) : 3,93 %

LINXEA Avenir – Dynamique (25% Fds €, 75% UC) : 4,39 %

ADVIZE – Dynamique (20% Fds €, 15% obligations, 65% actions) : 4,39 %

YOMONI – Profil 7 – Dynamique B (maxi. 90% d’ETF risqués) : 5,70 %

BOURSORAMA VIE – Dynamique (10% Fds € mini, Actions 55-85%) : 6,28 %

YOMONI – Profil 9 – Audacieux A (maxi. 100% d’ETF risqués) : 6,50 %

YOMONI – Profil 8 – Dynamique C (maxi. 100% d’ETF risqués) : 7,10 %

WESAVE – Profil 6 (20% Fds €, 80% UC – Réel : 46% d’actions) : 7,75 %

Etalon – 70% SGL & 30% Fds Euros : 8,53 %

WESAVE – Profil 7 (15% Fds €, 85% UC – Réel : 52% d’actions) : 8,65 %

Etalon – 70% WLD & 30% Fds Euros : 9,33 %

Etalon – 80% SGL & 20% Fds Euros : 9,41 %

Etalon – 80% WLD & 20% Fds Euros : 10,32 %

Performances 2016 pour un profil OFFENSIF ou AGRESSIF

FORTUNEO Vie – Dynamique (Fds € 10% – UC 90%) par Allianz : xxx

PLACEMENT-DIRECT Darjeeling – Offensif (0% Fds €, 100% UC) : – 8 ,29%

PLACEMENT-DIRECT Darjeeling – Dynamique 3 (10% Fds €, 90% UC) : – 5,33 %

BFORBANK – Offensif (20% Obligations – 0% Fds € – 80% actions) : 2,71%

LINXEA Avenir – Agressif (5% Fds €, 95% UC) : 3,53 %

ALTAPROFITS VIE – Risque 9 (actions 75% VAR. 50-100%) : 4,05 %

ALTAPROFITS VIE – Risque 8 (actions 70% VAR. 43-92%) : 4,27 %

ALTAPROFITS Digital Vie – Offensif (actions 70 à 100%) : 4,28 %

ADVIZE – Audacieux (15% Fds €, 85% actions) : 5,00 %

ING DIRECT VIE – Offensif (actions 90-100%) : 5,88 %

YOMONI – Profil 10 – Audacieux B (maxi. 100% d’ETF risqués) : 7,00 %

BOURSORAMA VIE – Offensif (actions 80-100%) : 8,11 %

WESAVE – Profil 8 (10% Fds €, 90% UC – Réel : 59% d’actions) : 9,15 %

Etalon – 90% SGL & 10% Fds Euros : 10,29 %

WESAVE – Profil 9 (5% Fds €, 95% UC – Réel : 67% d’actions) : 10,76 %

Etalon – 100% SGL & 0% Fds Euros : 11,17 %

Etalon – 90% WLD & 10% Fds Euros : 11,31 %

Etalon – 100% WLD & 0% Fds Euros : 12,30 %

WESAVE – Profil 10 (0% Fds €, 100% UC – Réel : 78% d’actions) : 12,49 %

Performances 2016 pour le profil CARTE BLANCHE

ALTAPROFITS VIE – Carte Blanche (actions 0 à 100%) : 3,44%

ALTAPROFITS Titres@Vie – Carte Blanche (actions 0 à 100%) : 3,93%

ALTAPROFITS Digital Vie – Carte Blanche (actions 0 à 100%) : 4,23%

Quelle gestion pilotée choisir ?

Les solutions les plus simples sont (peut-être) les meilleures

A première vue, la meilleure performance 2016 des gestions pilotées revient à la solution la plus simple.

En effet, sur 2016, la plupart du temps, une allocation mixte « basique » (Fonds Euros + Tracker World), avec une répartition variant selon le profil de risque choisi, a offert une performance meilleure que toutes les gestions pilotées de ce comparatif. On ne peut pas faire plus simple, plus facile d’accès (faire un versement mensuel sur un Tracker World dans un PEA et un autre sur un bon contrat d’assurance-vie en ligne).

Il en est de même pour les cinq ou six ou 6 années antérieures (voir ce comparatif pour plus de détails).

Sur les profils défensifs et équilibrés

Profil prudent / défensif :

- 20% WLD + 80% Fonds euros (à 2,40%) = 4,38% en 2016

- 30% WLD + 70% Fonds euros (à 2,40%) = 5,37% en 2016

Profil équilibré :

- 40% WLD + 60% Fonds euros (à 2,40%) = 6,36% en 2016

- 50% WLD + 50% Fonds euros (à 2,40%) = 7,35% en 2016

- 60% WLD + 40% Fonds euros (à 2,40%) = 8,34% en 2016

On pourrait donc se contenter de reproduire de telles allocations, en imaginant que, dans les années futures, les performances seront similaires.

Peut-être ! Toutefois, il faut avoir à l’esprit que le rendement des fonds Euros est amené à baissé (peut-être significativement) sur les prochaines années. Ce qui pourrait affecter fortement la performance sur les profils les plus prudents (où la part du Fonds euros est conséquente).

Ce n’est donc pas certain que cette allocation mixte basique puisse conserver son avantage et réitérer ce rendement. La reproduire à l’identique impose de garder ce point en mémoire !

Sur les profils dynamiques et offensifs

Profil dynamique :

- 70% WLD + 30% Fonds euros (à 2,40%) = 9,33% en 2016

- 80% WLD + 20% Fonds euros (à 2,40%) = 10,32% en 2016

Profil offensif :

- 90% WLD + 10% Fonds euros (à 2,40%) = 11,31% en 2016

- 100% WLD + 0% Fonds euros (à 2,40%) = 12,30% en 2016

Là aussi de belles performances, qu’aucune gestion pilotée ne parvient à égaler. Toutefois, sur ces profils où le Tracker World est prépondérant, il faut avoir conscience qu’en cas de correction ou de chute marquée des marchés, un Tracker World subira le même sort… Par exemple, le Tracker Lyxor MSCI World D-EUR (« WLD ») a subi une baisse de – 39% sur l’année 2008 ! Nul ne connait l’avenir que les marchés vont nous apporter, je vous laisse faire le calcul pour des allocations « agressives » comportant plus de 80% de WLD (où l’approche est purement mécanique, souvent avec un investissement régulier sur une allocation cible).

Se prémunir de cette chute des marchés peut éventuellement passer par une gestion plus active, qui serait susceptible d’anticiper ces corrections, ou du moins de rectifier l’allocation selon l’état des marchés. La solution pourrait se trouver chez les robots-advisors.

En gestion pilotée, avantage aux robot-advisors

Sans grande surprise, les contrats récents proposant des mandats de gestion basés sur des Trackers (comme les robots-advisors, lire cet article par ailleurs) se retrouvent souvent aux premières places. Ils se rapprochent des performances des allocations mixtes « basiques » WLD + Fonds euros, sans pour autant parvenir à surperformer.

Les contrats de Yomoni et WeSave se distinguent particulièrement, largement devant ceux d’Advize ou de Marie Quantier.

Quel que soit le profil choisi, seul le mandat de gestion proposé par Boursorama et géré par Edmond de Rothschild parvient à offrir des performances proches. Mais les quiproquos sur le calcul du rendement par Boursorama (une « année à 367 jours », deux reportings successifs qui se contredisent) – voir plus haut – n’engagent pas vraiment à la confiance (pour ma part).

Par contre, les autres gestions pilotées, celles proposées par BforBank, Linxea, ING Direct ou Altaprofits, ne tirent pas leur épingle du jeu (peu importe le profil choisi).

La palme de la médiocrité sur cette année 2016 revient au contrat Darjeeling, où Swiss Life est parvenu à obtenir des rendements négatifs sur les 7 profils les plus risqués (de – 0,72% en profil Equilibre 2 à – 8,29% en profil Offensif). Une année noire à oublier pour Darjeeling !

Je pense qu’il est illusoire d’imaginer que les robots-advisors puissent battre les marchés (ou les indices). Considérant qu’aucun gérant de fonds (ou presque) n’y parvient, je ne suis pas certain que des robots puissent y arriver…

Par contre, je pense que ces robo-advisors (par les algorithmes qu’ils utilisent) sont susceptibles d’apporter aux investisseurs une sorte de protection contre les corrections notoires du marché, et ainsi limiter les pertes en capital. Ce qu’une allocation purement mécanique (de type WLD + Fonds euros) ne peut garantir.

L’avenir nous apportera assurément la réponse, car « Mister Market » nous gratifiera d’une correction, tôt ou tard…

Les Pertes Maximales chez WeSave (depuis février 2016)

WeSave a publié en février 2017 cet intéressant schéma, présentant les pertes maximales réalisées (PMR) et les pertes maximales envisagées (PME) sur les 10 profils proposés sur son mandat de gestion, lors de sa première année d’activité.

Chez WeSave, les pertes ont été contenues, au maximum à – 5% pour le profil le plus risqué (10), ou limitées à -3,75 % pour le profil 8 (avec 90% d’actions). En profil 10, elle coïncide à la perte maximale enregistrée sur le Tracker World (WLD), sur la même période (– 4,93% en avril 2016).

Les Pertes Maximales chez Yomoni (depuis septembre 2015)

Yomoni a récemment ajouté sur son site la même information, mais pour une période plus longue, débutant en septembre 2015 (on ne peut donc pas les comparer avec celles de WeSave, car l’échelle de temps diffère).

Chez Yomoni également, les baisses maximales ont été assez limitées (-8,3% pour le profil 8 ou -13,9% pour le profil 10 – deux profils risqués investis à 100% en actions – par exemple). A titre de comparaison, le tracker monde « WLD » a chuté de 21% entre début décembre 2015 et début février 2016… La différence est notable (du simple ou double si l’on considère le profil 8).

Les Pertes Maximales bien maitrisées

WeSave va « un peu plus loin », car ce robot-advisor affiche également des PME (Perte Maximale Envisagée), aussi appelée Value At Risk. Ces PME sont données à titre indicatif et restent de simples estimations mathématiques. Elles permettent toutefois à un investisseur de situer le risque sur chaque profil.

Si ces PME sont fiables (sous-entendu, correctement estimées), elles s’avèrent bien plus faibles que celles que les trackers World peuvent connaître (pour rappel, le Tracker Lyxor MSCI World D-EUR (« WLD ») a subi une baisse de – 39% sur l’année 2008). Le prochain krach boursier (qui arrivera, tôt ou tard) nous apportera la réponse !

Toutefois, si l’on s’en tient aux Pertes Maximales Réalisées (elles, bien réelles), les robo-advisors me semblent dignes d’intérêt, sur ce point. L’avenir nous dira, tôt ou tard, si leurs algorithmes valent mieux qu’une allocation mixte « basique » de Tracker World / Fonds euros. A titre personnel, j’ai hâte de voir arriver une sévère correction pour parfaire mon jugement (et pour acheter des valeurs à bon compte)…

Flavius03/02/2017 at 22h51 Répondre

Merci pour cette analyse. C’est exactement ma problématique. C’est très utile. J’ai à battre sur un horizon de 10 ans un coût de financement de 1% (coût du levier). J’aimerais construire un portefeuille de trackers, et peut-être (mais j’hésite beaucoup) un deuxième portefeuille gestion « carte blanche ». En effet je pense que ces profils peuvent être très convexes dans un marché baissier. Un bull market est difficile à battre pour un portefeuille carte blanche. Je suis assez risque averse et peux être sur ces horizons 100% en actions. Je vais réfléchir à un panier d’ETF. Je n’ai pas de contrat chez altaprofits, mais je suis déjà chez Boursorama.

Jean06/02/2017 at 23h22 Répondre

Article très intéressant. Du coup, on en veut plus! Ce serait intéressant d’avoir aussi les années précédentes pour les gestions pilotées qui étaient déjà ouvertes.

Altaprofits (Lazard frères je crois) a vraiment raté son année 2016.

WeSave a été assez nulle, quand on sait qu’ils ont commencé le 19 février, quand le CAC40 était très bas (il avait perdu 9.7% depuis le 31 décembre 2015). Le cac a fait +14.8% du 19 février au 31 dec 2016…

Maxicool07/02/2017 at 22h09 Répondre

Bonsoir Jean,

vous avez un autre article sur ce site, concernant les performances antérieures de plusieurs gestions pilotées depuis 2007. Voilà le lien de cet article : http://www.investiralongterme.fr/gestion-pilotee-assurance-vie-comparatif/

Bonne lecture.

Maxicool07/02/2017 at 22h11 Répondre

Bonsoir Flavius,

vous souhaitez gérer votre portefeuille d’ETF activement (via un stock picking) ou vous envisagez une gestion passive, avec versements réguliers ?

marie03/05/2017 at 14h59 Répondre

Bonjour,

Article trés intéressant. J’ai neanmoins un commentaire sur Fortunéo

Vous êtes étonnés que Fortunéo ne communique pas sur ces performances 2016, mais Fortuneo a lancé son offre de gestion pilotée avec Allianz, DNCA et Federal en octobre 2016 ce qui explique que Fortunéone communique pas une performance 2016.

Bien à vous,

Maxicool03/05/2017 at 16h34 Répondre

Bonjour Marie,

oui, vous avez raison ! J’étais resté sur l’ancienne offre de gestion pilotée chez Fortuneo, qui a été remplacée par l’offre actuelle, plus proche de celles des concurrents. L’ancienne offre exigeait un encours minimal de 30 000 euros pour avoir droit à cette gestion pilotée. Les 3 offres actuelles ont effectivement été lancées en octobre 2016, avec un alignement sur les conditions des concurrents (accès plus facile avec un encours de 1000 euros, une facturation différente avec des frais de gestion de 0.85% et non plus une commission de 10-15% comme auparavant).

Merci de votre remarque.

NicolasV06/05/2017 at 14h49 Répondre

Le dernier graphique de Wesave est un document très marketing assez trompeur pour le commun des mortels. La Value at Risk est une simple mesure statistique dont la valeur va dépendre des hypothèses envisagées. Bref il est aisé à posteriori de faire un modèle qui aurait surperformé le benchmark. N’importe quel acteur faisant croire que son modèle est moins sensible à la baisse sans préciser qu’il risque également d’être moins sensible à la hausse ment à ses clients.

Les roboadvisers offrent des avantages par rapport à un panier ETF « manuel » (simplicité, etc..) mais s’il y a bien un endroit où cela se paye c’est sur la performance (à panier d’ETF équivalents). Bref je ne suis pas tout à fait d’accord avec vous sur ce point.

Merci pour cet article qui met un peu de lumière dans le fouillis de la gestion pilotée.

Maxicool06/05/2017 at 19h32 Répondre

Bonjour Nicolas,

je vous rejoins sur le fait que les PME ne sont que des estimations. Ses détracteurs leurs reprochent de sous-estimer les variations importantes du marché (comme celle de 2008, qui n’avait pas été prise en compte par les modèles mathématiques calculant la VAR à l’époque), d’utiliser le passé pour « prédire l’avenir », etc. Plus que les PME, ce sont les PMR qui m’intéressaient sur ce graphique (Yomoni vient d’ailleurs ne publier les siennes il y a peu, je les ai ajouté à l’article). Je les trouve plutôt bien maitrisées.

A mon humble avis, par rapport à un panier d’ETF « manuel », la différence pourrait se faire par la meilleure maitrise du risque (plus que par la performance finale). Les prochaines corrections de marché pourront nous éclairer un peu. Bien à vous.

Vince15/07/2017 at 22h32 Répondre

C’est un sacré boulot que vous avez fait là.

Je cherche à ouvrir un contrat en ligne. Étant donné que je ne connaissais rien aux contrats d’assurance vie, je me suis tourné vers la presse financière.

Les classements des contrats que l’on retrouve dans le Revenu, mieux vivre votre argent, le particulier, ou Investir, effectuent des classements essentiellement par rapport à la tenu des fonds en euro, mais rarement par rapport aux performances des gestions pilotées. Excepté le dossier annuel du magazine Investir les Echos qui donne quelques informations sur ce sujet.

https://investir.lesechos.fr/dossiers/assurance-vie-multisupport-un-outil-ideal-pour-la-retraite/bien-choisir-son-type-de-gestion-1678594.php.

Je suis bien content d’être tombé sur votre article.

Je compte ouvrir un contrat Linxea Avenir en gestion déléguée, dans un premier temps. Puis peut être un autre chez Boursorama, si la bonne tenue de la gestion déléguée de Edmond de Rothschild se confirme.

En attendant, je continue de vous lire. Merci pour votre investissement sur ce blog.

Maxicool07/08/2017 at 9h02 Répondre

Bonjour Vince,

désolé de ma réponse tardive, j’étais en vacances. Merci pour vos encouragements.

Linxea est un bon choix de courtier, proposant une gamme de contrats intéressants, parmi les moins chargés en frais du marché. Surtout, c’est un courtier à l’écoute des souscripteurs et très réactif (le « service client » est efficace, on attend jamais très longtemps pour avoir une réponse à ses questions).

Cordialement.

Patrimea07/09/2017 at 11h46 Répondre

Bonjour,

Un article complet et intéressant.

Notre contrat Netlife vient de référencer une gestion pilotée avec pour le moment 2 profils et bientôt 3. (Haas Gestion et le robot advisor AAA comme société de gestion).

Il est possible de combiner les 2 profils et donc de comparer.

De même, on peut combiner la gestion libre et la gestion pilotée dans un même contrat.

http://www.patrimea.com/fr/assurance-vie/netlife-gestion-pilotee

Je vous laisse en prendre connaissance et l’intégrer, si vous le souhaitez, dans vos prochains articles sur ce thème.

Cordialement,

L’équipe de Patrimea

Maxicool23/09/2017 at 16h03 Répondre

Bonjour,

merci de cette information.

Je la note pour mon prochain comparatif, sans doute à l’occasion des résultats 2017.

Bien à vous.

Cordialement,

Frédéric

Isabelle10/09/2017 at 20h45 Répondre

Bonsoir, merci pour votre analyse très riche et très instructive. Je suis nulle en terme des épargne …. c’est peu de le dire ! J’ai ouvert il y a 2 ans une AV chez altaprofit uniquement en fond euros 🙁

J’ai décidé de me lancer en plaçant 30% de Mon capital en gestion pilotée Lazard frères …

mais en lisant votre article, des questions viennent …

je ne sais plus quoi faire …

Auriez vous un conseil ?

Avec tous mes remerciements !!!

Isabelle

Maxicool23/09/2017 at 16h01 Répondre

Bonjour Isabelle,

merci de votre intérêt pour cet article comparatif.

La gestion pilotée proposée par Lazard frères utilise des fonds actifs et non pas des ETF. Vous allez donc empiler les frais :

– frais de gestion du contrat assurance-vie pour les UC : 0,60%

– frais de gestion pilotée : 0,24%

– frais « internes » aux UC : aux alentours de 1,30-1,50% (selon le profil choisi)

Autant de frais qui ponctionnera d’autant la performance de votre contrat.

Ces 30% ont-ils été placés en une seule fois, ou alimentez-vous ce mandat mensuellement ?

Sinon, investir sur un simple Tracker World, avec investissement progressif mensuel, pourrait vous donner une meilleure performance sur le long terme.

Cordialement,

Frédéric

Nathan04/01/2018 at 19h44 Répondre

Bonjour Maxicool,

A quoi correspond « Etalon » dans votre comparatif des assurances vies avec gestion délégue, je ne connais pas ce courtier. Merci d’avance.

Cordialement

Nathan

Maxicool07/01/2018 at 18h40 Répondre

Bonsoir Nathan,

les étalons sont les performances obtenues par des allocations fictives, associant un fonds euros (rendement moyen) avec un OPCVM (Sextant Grand Large, légendé SGL) ou un tracker monde (légendé WLD). Je les ai intégrés au comparatif afin de pouvoir comparer une gestion active (celle des gestions pilotées sous mandat ou celle de l’OPCVM international diversifié Sextant Grand Large) avec une gestion passive (achat d’un simple tracker monde).

Cordialement.

Thierry13/01/2018 at 19h14 Répondre

Bonsoir,

votre article est particulièrement instructif. Comme Isabelle, je n’y connais vraiment pas grand chose et cela ne m’intéresse pas non plus mais j’aimerais quand même placer mon argent de façon plus intelligente que je ne le fais actuellement. 80 % de mes placements sont en fonds en euros ou livrets, le reste était placé en PEA mais depuis 2 ans, je n’ai plus le temps de m’en occuper et ils dorment … non placés ! Je voulais placer 20 à 30 % de la totalité en Gestion pilotée chez Boursorama mais vous me mettez un doute : ne serait-il pas plus efficace de placer cet argent en Trackers et si oui lequel ou lesquels ? Dans votre article, si j’i bien lu, vous parlez d’une correction de « Mister Market » alors que votre article date de plusiers mois. Il se fait attendre ce monsieur et je redoute de plus en plus sa correction. Faut-il l’attendre avant de se lancer ou une gestion pilotée est-elle suffisamment sûre et davantage qu’un Tracker ? Vous voyez là, l’étendue de mon ignorance ! Dans tous les cas je vous remercie.

Cordialement.

Maxicool13/01/2018 at 20h47 Répondre

Bonjour Thierry,

merci de votre commentaire. Vous avez raison, Mister Market est plutôt de bonne humeur en ce moment 😉

Je pense que le plus sage, si vous voulez allouer les « 20-30% de la la totalité » est surtout de rentrer à nouveau sur les marchés en plusieurs fois, pour éviter d’acheter au plus haut. Investissez chaque trimestre par exemple. Privilégier quelques trackers sur votre PEA, vous éviterez ainsi les frais de gestion de votre assurance-vie Boursorama.

Vous pouvez par exemple partir sur une allocation comprenant un tracker World + un tracker Europe (secteur géographique moins valorisé que les USA) + un tracker émergents.

Cordialement.

mourrain29/04/2018 at 20h00 Répondre

Bonjour

Attention néanmoins à la perte d’efficacité constatée chez certains courtiers ou assureurs…Le manque de réactivité ,

les difficultés à joindre ,l’inertie à réaliser certaines opérations. .conséquences des manques de personnels rentrent en compte dans le choix pour les opérations futures

Maxicool01/05/2018 at 23h38 Répondre

Bonjour,

j’imagine que vous pensez à certains courtiers plus précisément. Pourriez-vous développer vos propos ?

Merci.